2023年上半年民航客運市場分析報告

2023年07月07日

據Qunar航旅大數據研究院官微消息,新冠疫情的影響已經消散,人民群衆的出行需求迅速增加,民航客運市場保持著穩健復甦的態勢,旅客運輸量開始逐月遞增。2023上半年,中國民航共承運旅客約2.9億人次,同比去年增長接近1.5倍,恢復至2019年的將近九成。

上半年的客源結構出現分化,一方面是國內市場和國際市場存在差異,6月份國內航線的旅客量已經超過了2019年同期,而國際和地區航線的旅客量尚未達到2019年的四成。另一方面是客源群體的差別,公商務旅客恢復較快,旅遊團隊佔比始終偏低。供需關係的結構出現明顯的層次化,高頻旅客佔比上升,新增旅客份額減少。

細究客源結構的變化,歸根結底還是疫情對市場的影響還在持續。

一、運力投入的變化趨勢

雖然疫情逐漸成為過去時,但是民航市場並沒有出現報復性的反彈,而且國內航線和國際航線復甦的程度差異較大。為了更好的說明市場的恢復情況,本文選取2019年正常年份情況下的各項數據和2023年進行對比分析。

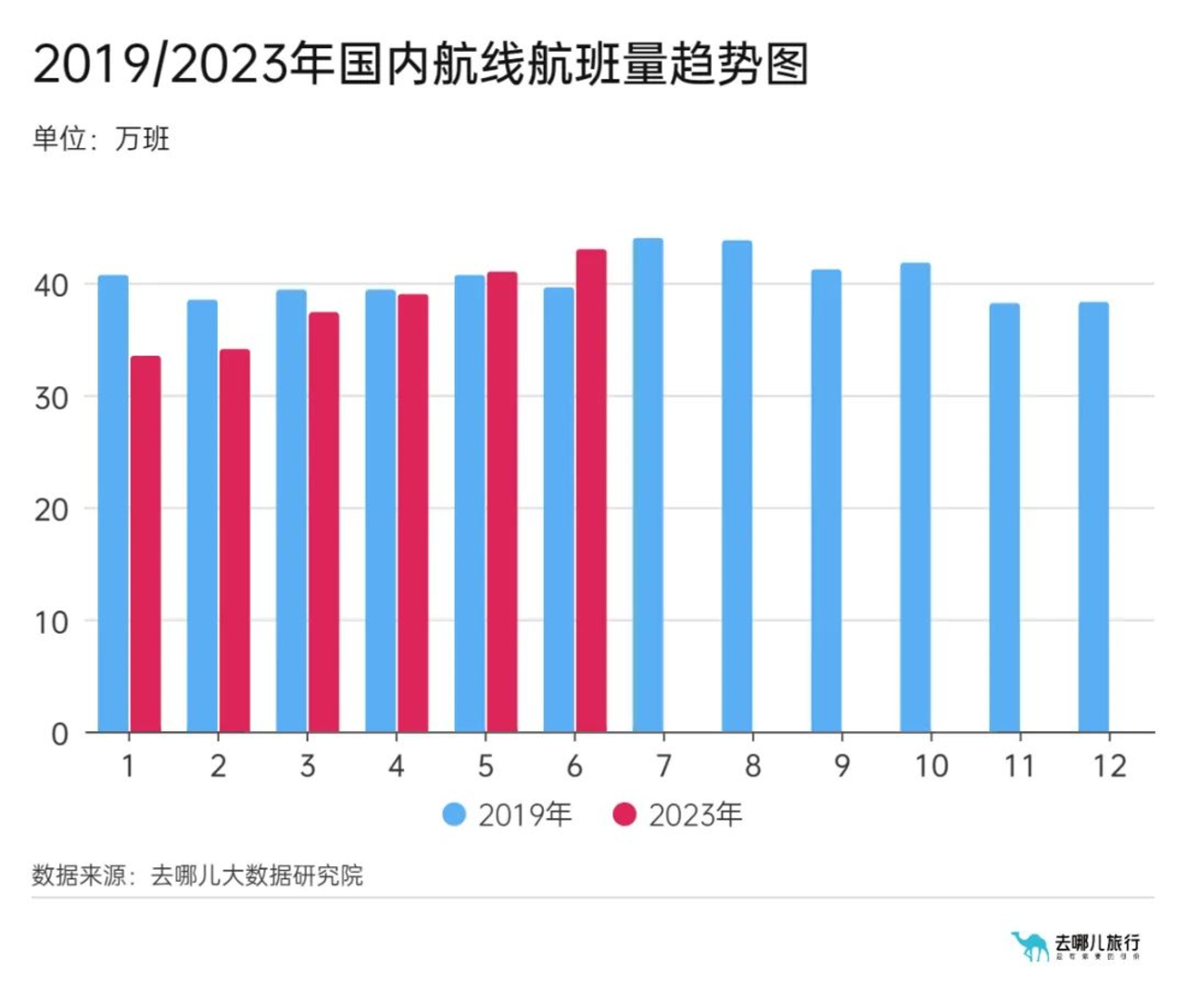

首先,對比運力投入的情況,上半年民航運力投放的恢復速度並不快。作為關鍵指標的航班量,到了5月份才回到2019年同期的水平。如圖1所示,疫情結束後,國內航線實際執行的航班數量逐步回升,從春運開始日均航班量就已經超過了1.2萬班,但是到6月份仍然只有1.4萬班左右。航班量的復甦受到了運行保障能力的限制,尤其是疫情發生之後,作為核心技術人員的飛行員、空中乘務員、空中安全員、機務維修等工種的人員流失,部分航空公司現有的技術人員數量並不能滿足迅速恢復航班的技術實力要求。而類似的供應鏈重建問題,在疫情之後一直是困擾各行各業的難題,並不僅僅是對民航業産生了重大的影響。觀察疫情之後的經濟復甦情況,其實和部分制造行業相比,交通運輸業在國民經濟當中還是恢復速度較快的行業之一。

圖1:2019/2023年國內航線的航班量趨勢圖

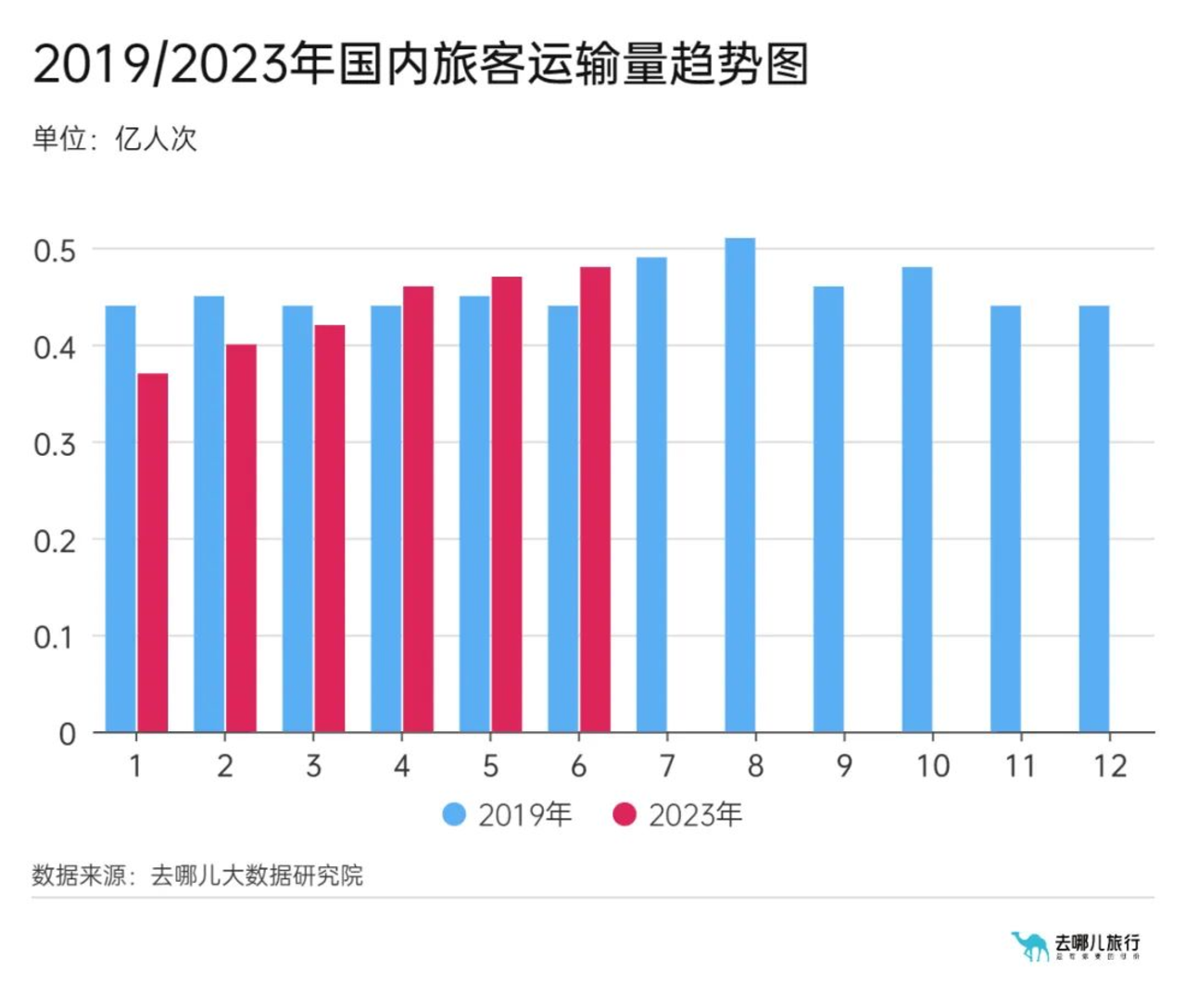

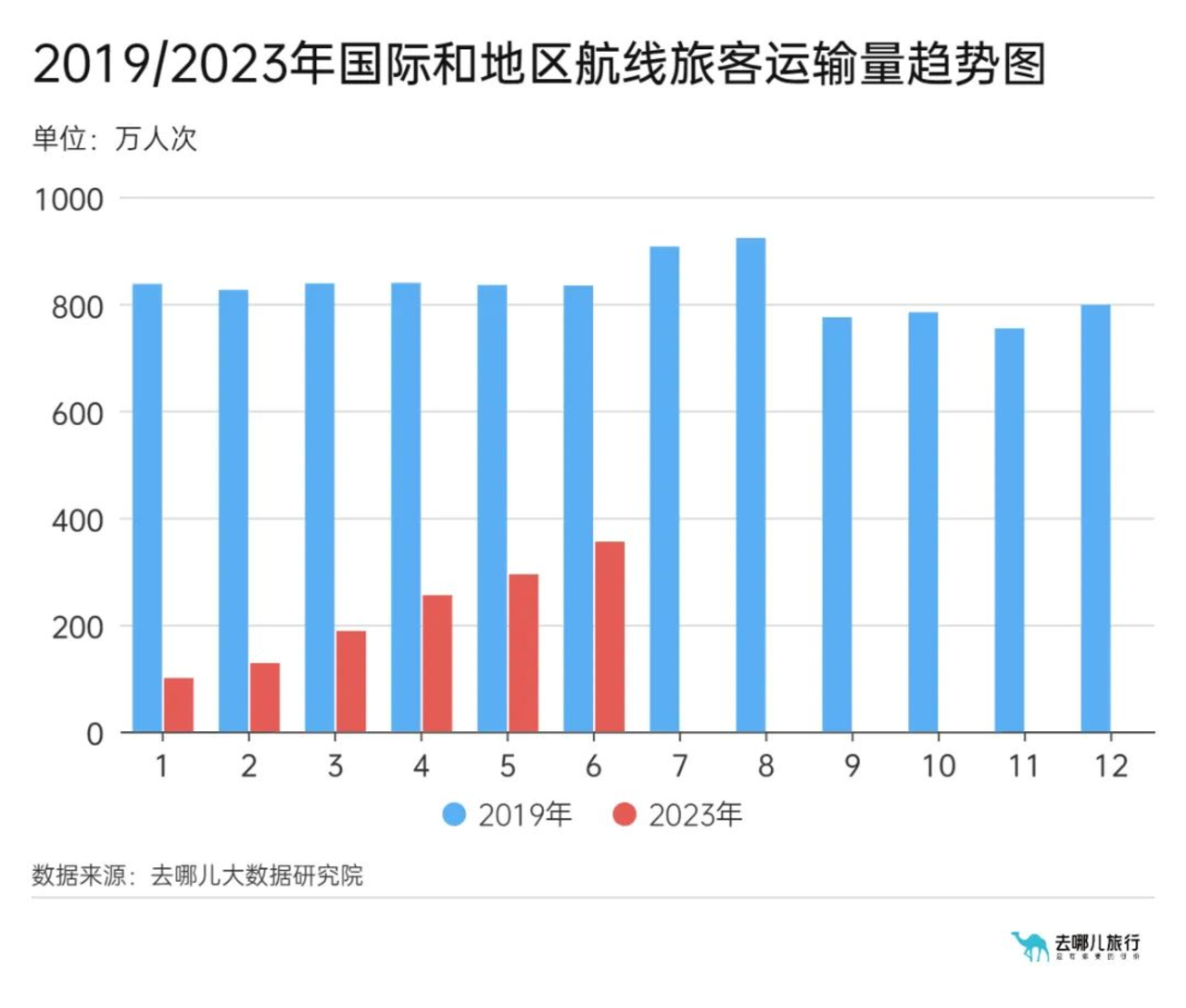

如果僅僅從航班量的角度觀察,還不能完全反映運力投放的真實情況,所以我們還要看另外一個指標:可供座位數。從6月份的數據看,航班量已經略微超過了2019年同期,旅客量也接近2019年,但是客座率比2019年同期下降了6~7個百分點。當航班量幾乎不變,旅客量不變,客座率卻大幅度下降時,背後隱藏的因素就是座位數量大幅度的上升。這是由於國際航班實際執行的數量仍然偏低,所以往年被投放在國際航線上的寬體機,現在大量的安排在國內飛行,而國際航班的航程長,執行一個國際航班的運力可以拆分執行多個國內航班,這些寬體機替換了國內航線上的窄體機,所以最終提高了座位供給數量。從表面上看,上半年國內民航市場客座率大幅度下降,是一個供大於求的市場。其次,對於國際出入境市場進行分析。增加國際航班,將是解決當前運力投放瓶頸的有效途徑。如前文所述,基於飛行安全角度出發,也是實際保障能力的制約,上半年的航班量最終只恢復到2019年的水平。然而疫情持續的三年當中,各航空公司引進新增了300餘架飛機,機隊規模增加了一成。航班量幾乎沒有變化,飛機數量不斷增加,由此産生了閑置的運力,所以盡管航空公司在努力提高每個航班的平均航距,但是國內航線的飛行時間仍然無法和國際航線相提並論,全行業飛機日利用率比2019年下降了約1個小時。解決這個問題的關鍵點,就看是不是能夠增加國際航班,提高飛機的日利用率,增加寬體機的飛行時間。見圖2和圖3所示,國內航線的旅客運輸量,已經從4月份開始就超過了2019年,而且復甦的趨勢不斷加快。到了6月底,每日的旅客量已經超過2019年同期10%以上。國際和地區航線的旅客運輸量,直到6月份還沒有恢復到2019年的四成。從年初各航空公司快速增加國際航班,到6月份已經對部分國際航班進行計劃性的取消,部分區域的國際航線已經呈現出需求不足的迹象。當前影響出入境需求復甦的市場瓶頸是簽證辦理緩慢,缺乏可以實際成行的客源群體。一方面,今年公務員和國央企員工以及他們的家屬很少辦理護照延期或者簽證,減少了一大批潛在的客源;另一方面,疫情三年的積壓,導致簽證辦理的排隊現象嚴重。尤其是團隊簽證的獲批比例下降,這些都給國際市場的復甦帶來了困難,是短期之內無法解決的實際阻礙。所以根據中國航協組織的專家討論會判斷,中國的出入境市場大約要等到2024年底,才能完全恢復到2019年的正常狀態。

圖2:2019/2023年國內旅客運輸量趨勢圖

圖3:2019/2023年國際和地區航線旅客運輸量趨勢圖

所以,從航班量和旅客量的對應關係,以及國際航班的復航情況看,上半年的國內和國際市場都呈現出了供大於求的狀況,國際市場情況尤甚。

二、價格策略的變化趨勢

如果細分航線結構和客源群體,就會發現客座率下降其實是來自於航空公司的價格策略的改變,需求層次發生變化所造成的影響。疫情過後,航空公司在主幹航線上提高了銷售價格,結果抑制了部分旅遊、探親的低端客源需求,特別是旅遊團隊旅客減少,最終拉低了航班的客座率。供大於求是表象,其實市場上仍然有大量的低端需求沒有成行。

進入6月上旬,這個市場特征就更加鮮明。一方面在京滬線等主幹航線上,市場價格穩定,客座率在60%左右徘徊。另一方面,如綿陽至海口等旅遊航線的價格狂降,刺激出大量的低端客源,航線客座率超過了90%。從最終的市場結果看,這兩種價格策略對應於不同的市場都起到了實際的作用,主幹航線的價格提升,為航空公司帶來了最基本的利潤保障。當前,國際油價始終保持在高位,航空公司的經營成本上升,如果把機票價格拉低到高鐵票價的水平去促銷,幾乎沒有獲利的空間,所以“減量提價”成為航空公司在主幹航線上的必然選擇。從最終的市場效果可以觀察到,在今年五一假期,乘坐飛機出行的人群,已經完全接受了機票漲價的事實。根據交通運輸部公布的數據,今年五一假期的日均旅客運輸量,鐵路旅客相比2019年增長22.1%,民航旅客比2019年增長4.2%。這也從側面說明了疫情過後,國內並不缺乏出行的需求,只是航空公司通過價格策略,對旅客群體進行了篩選分層。所以,客座率下降所體現的供大於求局面,僅僅是表面現象,並不是真正的需求不足。其根本原因還是機票價格的提升,在主幹航線上只承接了以公商務客源為主體的高價值人群,從而減少了低端客源的補充。

在客源充足的旺季時間段,例如五一假期、端午節假期和剛剛開始的暑運,國內市場的平均票價均超過2019年同期的15%以上。這樣的價格策略,最終也為航空公司帶來了實際的收益增長空間。

三、客源構成的變化趨勢

根據證件號碼統計,2023上半年乘坐飛機出行的旅客量約0.99億人,人均出行大約2.6次。相比去年出行的旅客量有了較大規模的提升,但是和2019年相比仍然減少了約2千萬人,人均出行次數比2019年也下降了0.13次。

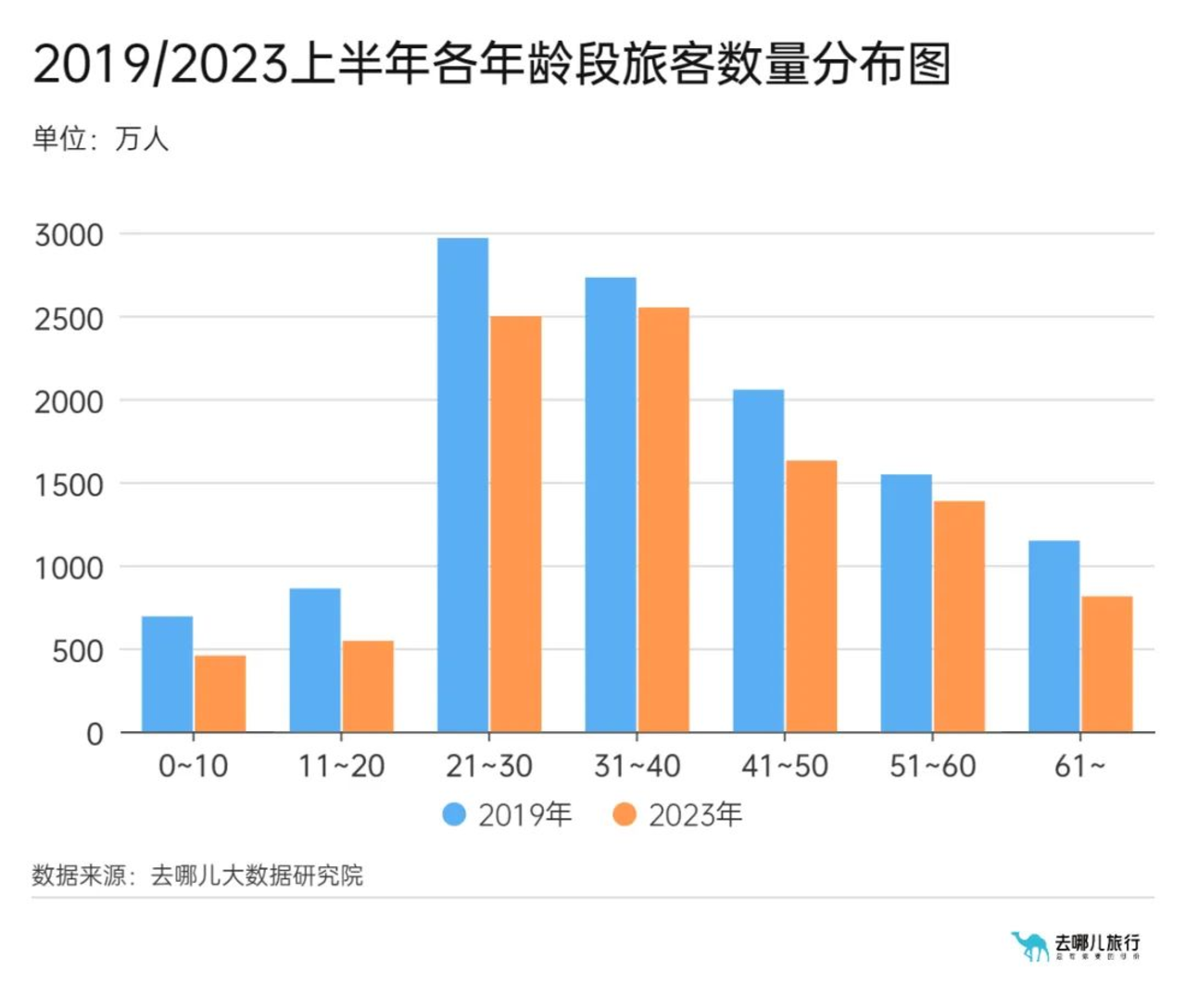

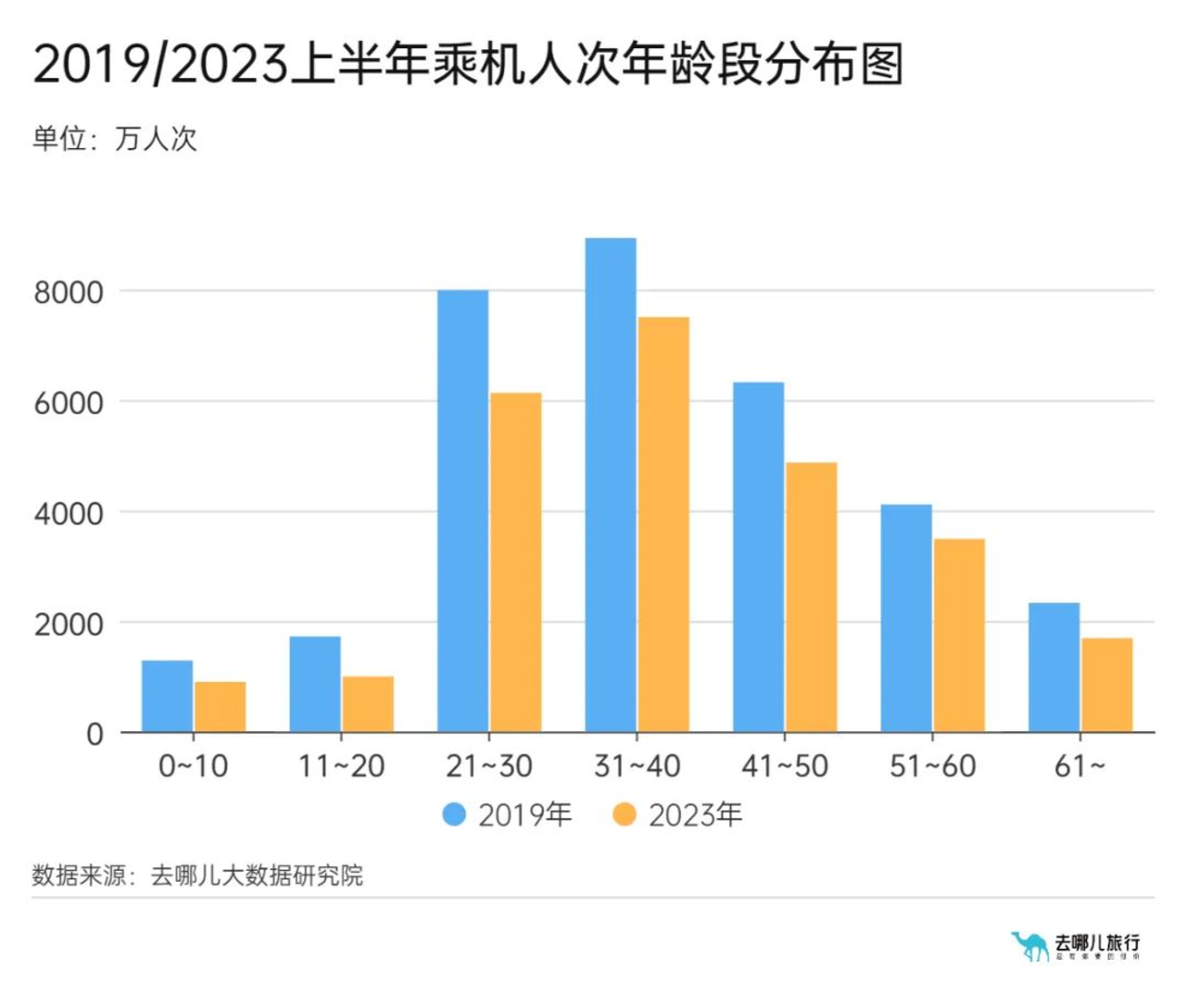

如圖4和圖5所示,和2019年各年齡段的旅客量進行對比,發現30歲以下的人群和60歲以上的人群,不論是出行的旅客人數還是乘機人次數量,都有較大的降幅;而降幅最少的,則是31~40歲以及51~60歲的人群。值得一提的是,21~30歲的人群,是疫情前後降幅最大的人群,在2019年他們還是出行人數最多的群體,今年就已經下降到第二位。另外,31~40歲的人群,不論是旅客人數還是出行人次數量的排名都成為第一,這些中年人正是公商務旅客的主力人群。由此也可以推知,今年的公商務群體恢復速度非常快,和2019年市場規模的差距已經非常接近了。

圖4:2019/2023上半年各年齡段旅客數量分布圖

圖5:2019/2023上半年乘機人次年齡段分布圖

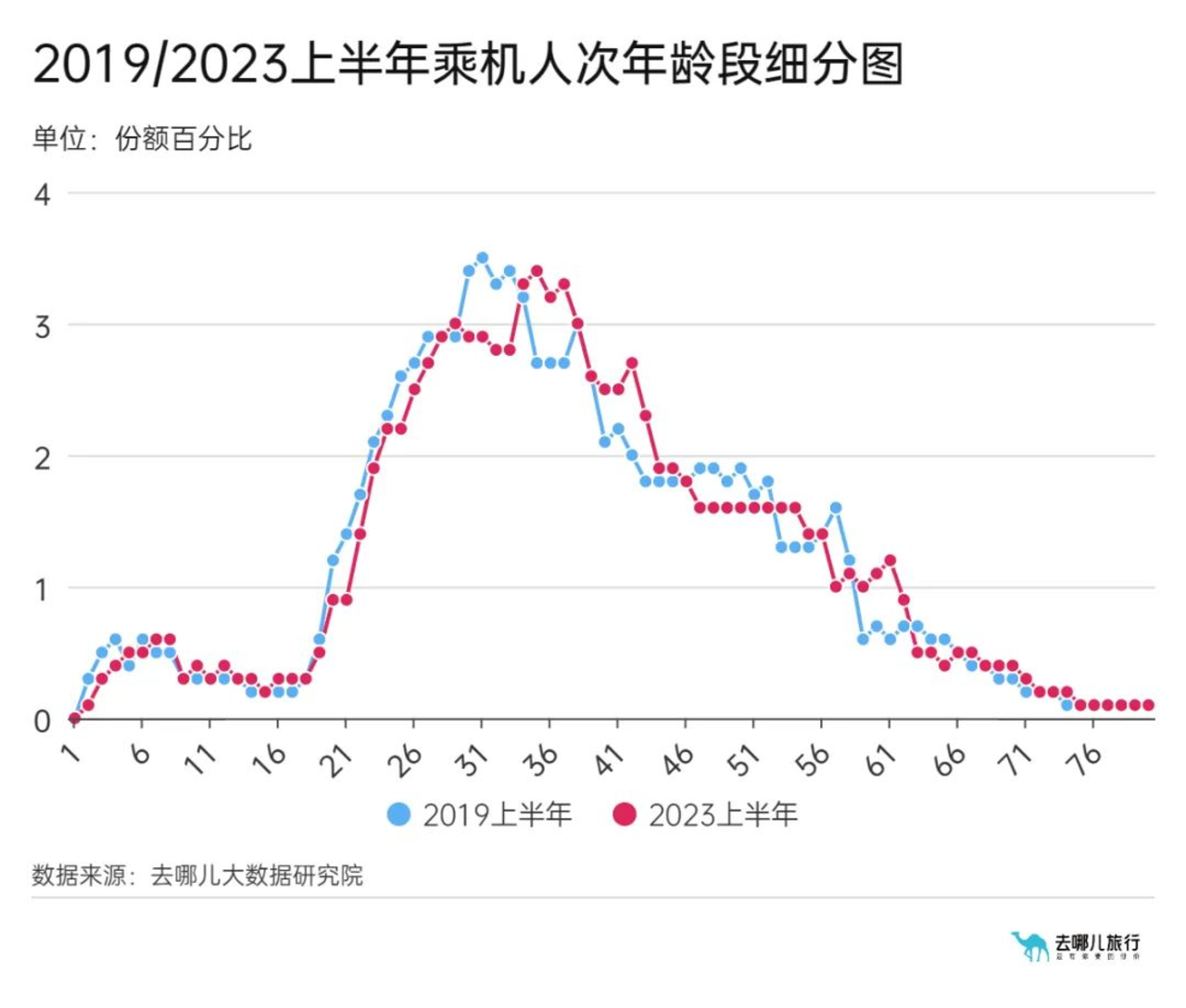

繼續把乘機出行人次數量按照各年齡段的佔比份額再次進行細分,如圖6所示,最終可以發現2023上半年的旅客年齡分布趨勢和2019上半年類似,波動的規律基本相同。從圖中似乎可以得出這樣的結論“乘坐飛機的還是原來的那些人,只不過疫情結束之後他們也老了4歲”。唯有發生較大改變的是兩個年齡段:一個是61~63歲的老年旅客比較集中,這些老人都是在疫情期間退休,所以一旦解禁就開始補償性出遊。另外一個是18~29歲的年輕人群體,其中最主要的就是已經畢業和仍然在校的大學生群體,疫情發生後改變了他們的行為方式,一方面學生招聘改為線上視頻面試,不需要跨越省市去用人單位或者參加雙選會,另一方面機票價格提升,大學生出遊的需求被民航“擠出”,其中的一部分改為乘坐火車出行。

圖6:2019/2023上半年乘機人次年齡段細分圖

從不同年齡段的旅客變化趨勢,也可以看出公商務人群的比重在增大。上半年高頻旅客(乘機6次及以上)的乘機人次數量,佔全部出行量的33%,而正常年份這個比例才25%左右,這個結構變化清晰的說明,今年的價格提升策略,確實抑制了探親旅遊旅客的出行數量,從而導致公商務旅客的份額提升。四、對下半年市場的思考在前文的論述當中,通過分析我們可以得知2023上半年的市場趨勢變化:在航班量恢復速度緩慢,運力投放有限的前提下,今年價格策略的轉變,掩蓋了正常復甦的旅客需求,最終擴大了高價值公商務旅客的份額,抑制了部分探親旅遊等低端旅客的出行數量。所以體現到市場結果上,我們看見了客座率下降,呈現出供大於求的表面現象。在這里必須補充說明,國內航線並不是市場需求不足,而是選擇性旅客分層,通過“減量提價”追求更高的利潤空間。國際航線由於簽證等因素導致了階段性的需求不足,隨著時間的推移取得簽證的客源群體不斷增大,需求不足的局面也將會有所改善。在這樣的市場行為引導之下,航空公司更傾向於向主幹航線投放運力,增加在大城市的航班數量,從而減少了旅遊航線和小機場的航班量。下半年,這樣的市場格局仍然會延續,所以可以預知的趨勢比較清晰:航班量保持小幅度的緩慢增長,國內航線旅客量對比2019年的增幅超過10%,國際和地區航線旅客量距離2019年的差距仍然很大,市場的價格策略仍然是繼續提升票價水平,最終客座率和2019年相比還是偏低。

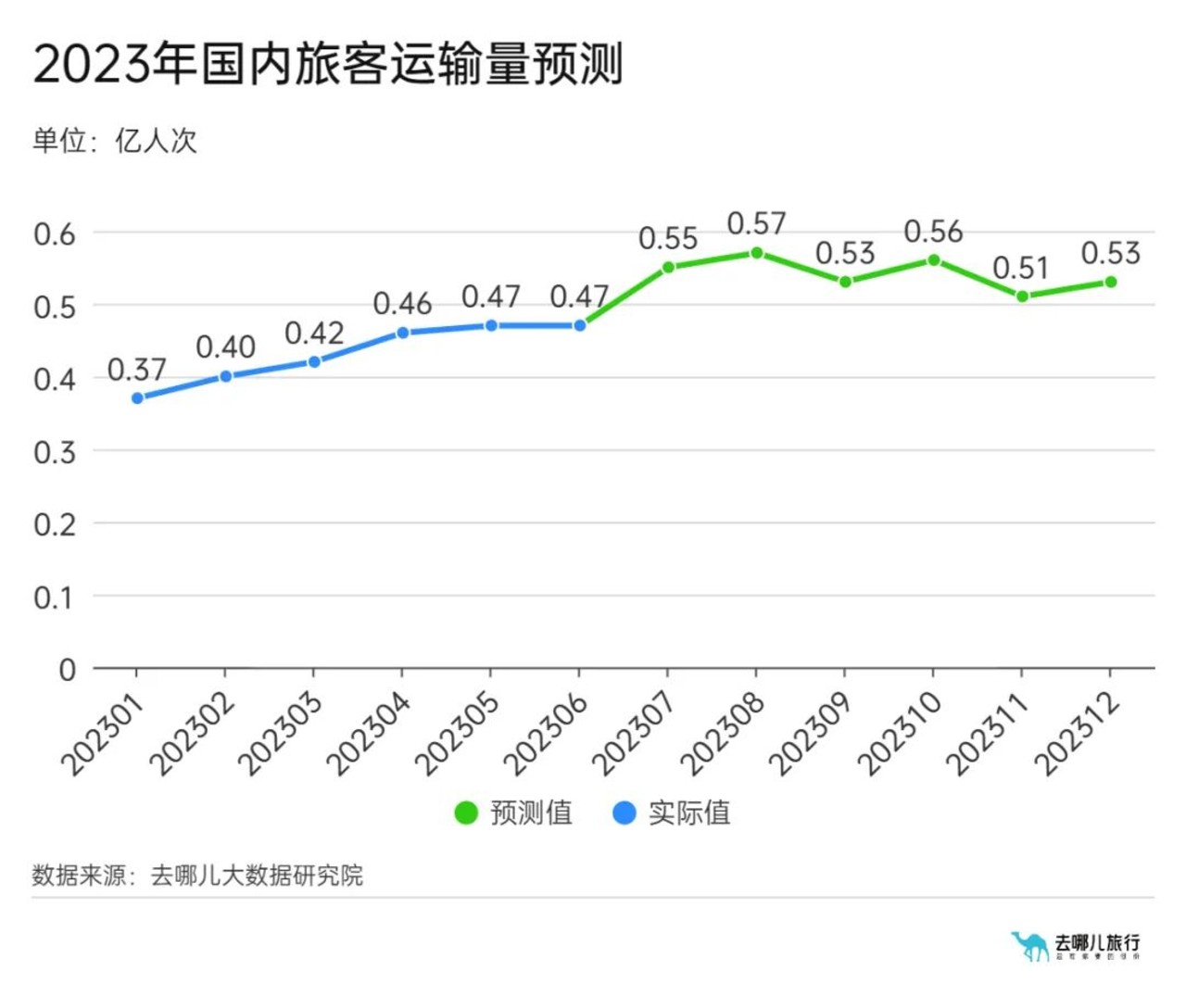

圖7:2023年國內旅客運輸量預測

根據上述判斷,結合上半年實際成行的旅客數量,預測下半年國內市場旅客量3.25億人次,比2019年增長11%,國際和地區航線旅客量2000萬人次,大約是2019年的一半。如圖7所示,預測2023年全年旅客量6.16億人次,大約是2019年的93%,同比2022年增長145%。從暑運開始,民航局適度放開了部分機場的航班增量。加上寬體機投放在國內航線,實際的可供座位數量上升。所以,隨著運力投入的增加,下半年的國內市場會保持較為穩定的增長。香港和澳門等地的航線恢復速度較快,預計下半年地區航線將恢復到正常狀況。與之相反,國際航線的恢復仍然緩慢。受到簽證限制的影響,國際出入境旅客需求仍顯不足。但是我們也應當看到,民航業的恢復速度,已經在國民經濟各行各業中保持了領先的地位,而且是持續穩定的增長。國際旅客的需求,隨著辦理護照和簽證的人群規模不斷擴大,潛在客戶群體增加,需求不足的局面也在逐步改善之中。所以,雖然國際油價仍然在高位徘徊,人民幣貶值的風險依舊很大,但是市場需求的恢復速度依然強勁。航空公司應當堅定信心,保持定力,在穩定運價的同時,通過促銷産品的方式來滿足旅遊探親客源的需求,進一步提升客座率。同時,也建議民航局等主管單位根據市場實際情況加強引導,防止出現區域發展不均衡、中小機場發展速度慢的局面。在暑運到來之際,民航客運市場的總體規模已經恢復並超越了2019年的正常水平,只要保持耐心,積極進取,進一步拓寬國內和國際的客源渠道,全年也極有可能取得更大的經營成果。民航市場,復甦在途,仍需等待。(本文刊發於《空運商務》雜誌)

新聞來源 :民航資源網

本文轉載自民航資源網,文章觀點不代表本站立場