北亞擬成立低成本航企已超20家,將現初創熱潮

2019年09月06日

低成本航企在北亞的出現遠遠遲于亞太其他主要的子地區,即東南亞、南亞等。然而,過去五年裏,北亞此類航企有飛速增長,縮短了與亞洲其他地區之間的差距。

目前北亞共有24家低成本航企,五年前則只有11家。五年裏北亞低成本航企的機隊規模擴大了三倍。2014年4月為165架,2019年4月則達到了662架。不過,目前北亞低成本航企滲透率相對仍然較低。2018年,低成本航企在北亞總座位量中占比僅為14%。

北亞地區各市場(包括中國、日本,蒙古)仍有大量可供低成本航企快速增長的機會。已有低成本航企享有優越的條件,能夠極大受益于市場的預期增長。與此同時,還有好幾家初創低成本航企正嚴陣以待,迫切渴望在前景廣闊的北亞市場開通航班。

北亞低成本領域不斷發展,五年間新成立了13家航企

目前共有24家低成本航企以北亞為大本營,共運營有662架飛機(來源:CAPA機隊數據庫截止2019年4月8日的數據)。其中窄體機(A320和波音737)占94%,共622架。寬體機只有19架,區域型飛機則為21架。

目前北亞擬成立的低成本航企數量已超過20家。其中一些很可能在2020年底開通航班。屆時以北亞為大本營的航企數量將達到30家。

近年北亞湧現出大量新成立的低成本航企。目前正在運營航班的24家低成本航企中,有13家是過去五年(從2014年4月起)才啓動業務的。

北亞低成本航企的飛機數量在五年間新增了500架左右

過去五年裏,北亞低成本航企的機隊規模擴大了三倍。2014年4月,北亞僅11家低成本航企,運營有165架飛機。

這五年來,除新增13家航企外,已有的11家低成本航企也在迅速擴大規模。其中春秋航空的飛機新增量最大(53架),其後分別是西部航空(21架)、濟州航空(19架)、德威航空(19架)和香港快運(18架)。

春秋航空和濟州航空是北亞資曆最老的低成本航企。兩家都于2005年啓動業務,目前都屬于其本土市場(中國和韓國)規模最大的低成本航企。

十年前(2009年),加上濟州航空和春秋航空,北亞還只有7家低成本航企,共運營飛機44架。另外五家中,有三家在韓國,分別于2008年或2009年初啓動業務。這三家是釜山航空、易斯達航空和真航空。還有兩家已于2010年停業,分別是日本未來航空和澳門非凡航空(Viva Macau)。

過去一年北亞低成本航企的飛機數量增長了15%

過去一年裏,北亞低成本航企的飛機數量增長了15%。2018年4月初為576架,2019年4月初達到了662架,其中還不包括波音737 MAX 8。

若計入目前北亞低成本航企閑置的6架波音737 MAX 8,則飛機數量年同比增長為16%。全球所有波音737 MAX 8停飛前,北亞低成本航企一直在運營這6架737 MAX 8。其中三家屬于祥鵬航空,兩家由易斯達航空運營,一架屬于九元航空。

中國大陸是北亞低成本航企新增量最大的地區

過去五年裏,北亞低成本航企數量增長了一倍多。然而,自2017年以來卻未出現任何新成立的低成本航企。

2014年到2017年間,北亞低成本航企新增量最大的地區是中國大陸。這期間中國大陸新增了9家低成本航企。同時北亞其他地區新增了4家低成本航企,分別是中國臺灣虎航(成立于2014年下半年)、日本春秋航空(2014年)、首爾航空(2016年)和日本亞洲航空(2017年)。

過去五年中國大陸新增的9家低成本航企中,有4家屬于已有航企轉型為低成本模式或混合模式,另外5家屬于新成立的航企。

其中,北京首都航空、成都航空、中國聯合航空和祥鵬航空都是在2014年下半年或2015年初轉型為低成本模式或混合模式。五家新成立且一開始便采用低成本模式或混合模式的航企,則分別是烏魯木齊航空(2014年下半年啓動業務)、九元航空(2015年)、貴州航空(2015年)、桂林航空(2016年)和江西航空(2016年)。

中國國內市場低成本航企滲透率仍然較低

2013年以前春秋航空一直是中國唯一一家低成本航企。2013年,政府出臺新政策,鼓勵發展低成本航企。西部航空于2013年轉型為低成本模式,基本算是中國國內市場第二家低成本航企。

目前中國擬成立的低成本航企有幾家。其中有極少數可能會在未來一兩年正式啓動業務。即使相對放寬低成本航企的定義,中國的低成本航企也只在中國市場占了極小的份額。目前中國11家低成本航企運營的410架飛機,在中國航企飛機總量中只占了11%(基于CAPA機隊數據庫的數據)。

目前低成本航企在中國國內航班座位總量中占比只有13%(基于CAPA和官方航線指南2019年4月8日起一周的數據)。不過,近年又有幾家低成本航企進入了中國市場,同時春秋航空業務也有擴張,因此中國的低成本航企滲透率也在緩慢上升。

春秋航空是中國(乃至整個北亞)規模最大的低成本航企,共運營有飛機84架。過去五年裏,此航企飛機數量增長了61%,保持著北亞頭號低成本航企的名稱。

日本低成本航企飛速擴張

春秋航空也是唯一在北亞另一個國家啓動了聯營航企的低成本品牌。日本春秋航空于2014年啓動業務,目前運營有6架飛機。

日本共有五家低成本航企,日本春秋航空便是其中之一。但這五家航企的飛機數量都不超過25架。日本捷星航空屬于機隊規模最大的一家,其後分別是桃子航空、香草航空、日本春秋航空和日本亞洲航空。

目前低成本航企在日本國內航班座位量中的占比只有9%。因此,日本的低成本航企滲透率比中國還低。海外低成本航企在兩個國家的滲透率則要高得多,主要歸功于來自東南亞的低成本航企。

2020年日本低成本領域將出現一波增長。屆時使用寬體機的新成立低成本航企新廉航將正式開通航班。與此同時,越南的越捷航空也考慮在日本(以及中國大陸和中國臺灣,不過日本似乎屬于其首選)啓動聯營航企。

桃子航空和香草航空正處于合並階段。兩家合並後,日本低成本航企數量便會少一家,但市場整體規模不會有所變化。因為合並後的航企(名為桃子航空)計劃擴大業務。未來幾年,日本低成本航企可能會有飛速增長。

韓國是北亞低成本航企業務量最大的國家

韓國雖然市場規模只是日本的一半,低成本航企運力卻大于日本。目前低成本航企在韓國國內市場的座位量占比大概達到了50%,大多屬于至濟州島的運力。此類航企在韓國整體座位量中的占比則達到了40%。

北亞各市場中,韓國是過去十年裏低成本航企增長最快的一個。目前這個國家的低成本航企集中度已堪與東南亞和南亞地區各大型低成本市場比肩。

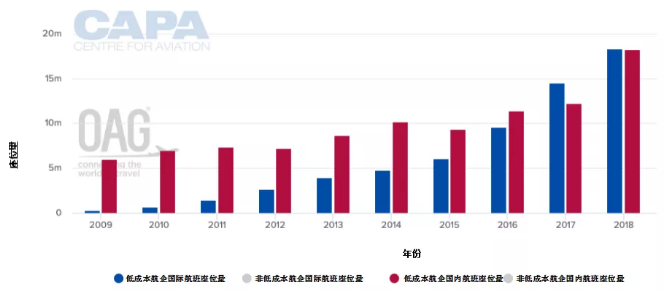

2009年,低成本航企在韓國國內航班座位量中的占比是23%,在其國際航班座位量中的占比是1%。2018年則分別達到了53%和35%。

韓國低成本航企年座位量:2009年到2018年

來源:CAPA-航空中心與官方航線指南

韓國還有一些新成立的低成本航企正籌備啓動業務

目前韓國共有6家低成本航企,運營有144架飛機。其中4家雖然至少已有10年曆史,卻只在近年才開始加速擴張。

過去五年裏,韓國低成本航企的飛機數量增長了近兩倍。過去一年則在2018年4月121架的基礎上增長了19%。

韓國政府于近期向三家擬成立的低成本航企頒發了營業執照。這三家分別是Fly Gangwon航空、Air Premia航空和Aero K航空。目前三家航企都在設法獲得航空營運許可證,並計劃于2020年開通航班。因此,韓國市場參與競爭的低成本航企數量將會一舉增長至9家。

Fly Gangwon和Aero K都屬于純粹的低成本模式。兩家航企計劃開通區域航線的航班,由單艙窄體機執飛。Air Premia則屬于混合模式,計劃主要開通遠程航班,由座位量相對較低的雙艙(經濟艙和豪華經濟艙)波音787執飛。

韓國有望出現更多低成本航企,因為目前韓國一些規模較小的、運營區域航班或包機航班的航企或會轉型為低成本模式。與此同時,一些擬成立、但未爭取到營業執照的航企,可能也會重新提交申請。

韓國仍然有大量的空間供低成本航企發展,尤其是韓國-中國航線。此類航線目前已向低成本航企開放。然而,長期來看,很難想象韓國市場是否能夠支撐六家以上低成本航企同時運營業務。

低成本航企在中國香港、澳門和臺灣擴張正是時機

北亞還包括了中國香港、中國澳門、中國臺灣、蒙古和朝鮮幾個市場。目前其中兩個市場有低成本航企運營航班,即中國香港和中國臺灣,但也分別只有一家。

香港或許能夠支撐更多低成本航企運營業務,但2024年第三條跑道啓用前不大可能有新的低成本航企進入市場,因為新跑道開放後,才能夠極大緩解起降時刻緊張的問題。香港唯一的低成本航企香港快運在香港市場的座位量份額是5%,海外低成本航企在香港的座位量份額是7%。也就是說,香港市場低成本航企的滲透率僅為12%。

中國臺灣從2014年底至2016年底期間曾有兩家低成本航企。臺灣很可能還會再次擁有兩家低成本航企。臺灣越捷航空或會填補這個空白,因為越捷航空集團一直希望在臺灣成立一家聯營航企。但是,至少目前海外低成本航企仍將在臺灣低成本市場占主導地位。低成本航企在臺灣的座位量份額為18%。其中本地的臺灣虎航只占4%。海外航企則占了14%。

中國澳門自澳門非凡航空于2010年停業後便一直沒有本地的低成本航企。不過,亞洲航空于近期表示有興趣在澳門成立一家聯營航企。亞洲航空目前在澳門已是規模最大的低成本航企。低成本航企在澳門的座位量份額為35%,其中14%屬于亞洲航空集團。

朝鮮和蒙古也可能迎來低成本航企

朝鮮本土不大可能出現低成本航企,但韓國已有幾家低成本航企表示有興趣開通至平壤的航班。

韓國低成本航企具備充足的條件,能夠極大受益于朝鮮民航市場可能實現的自由化。原因是未來朝鮮市場將主要是對價格比較敏感的休閑旅遊乘客。韓國低成本航企可按極低的票價運營釜山和首爾至平壤的航班,“由此刺激需求增長,捕獲大量探親的客流量,並推動當地旅遊業發展”。

蒙古是一個規模較小的市場,本地沒有任何低成本航企,並且只有一家海外低成本航企運營的航班,即釜山航空。這家航企每周在釜山-烏蘭巴托航線上有三個航班。不過,蒙古可能很快將迎來本土首家低成本航企。同時,隨著其航空運營市場實現自由化,蒙古還會吸引到更多海外低成本航企。

蒙古私營航企伊斯尼斯航空計劃于今年稍後重新啓動業務,將按混合模式或低成本模式在國際航線上運營波音737航班。此航企最早于2006年啓動業務,采用的是區域全服務模式,但于2014年停業。

目前伊斯尼斯航空已被另一家集團收購,並獲得了重新開通航班的初步審批。此航企已購買了一架波音737-700。目前飛機就在烏蘭巴托,隨時待命。

北亞低成本航企將加速擴張

伊斯尼斯航空、新廉航、Fly Gangwon、Air Premia和Aero K可能都將于2020年底開通航班,屆時北亞低成本航企數量將達到28家。雖然目前北亞共有24家低成本航企,但香草航空和桃子航空合並後,將減少一家。

2020年底,北亞低成本航企的數量還將達到30家,因為中國可能會新成立幾家此類航企,同時亞洲航空集團和越捷航空集團也可能在北亞成立聯營航企。前者將選擇中國澳門,後者則會選擇中國大陸、日本和中國臺灣。

雖然新一輪低成本航企成立潮將是行業的重磅事件,但大部分增長仍將來自已有低成本航企。北亞三大主要市場(中國、日本和韓國)的頂尖低成本航企,都有充分的條件,能夠極大受益于北亞經濟型旅遊市場的預期增長。

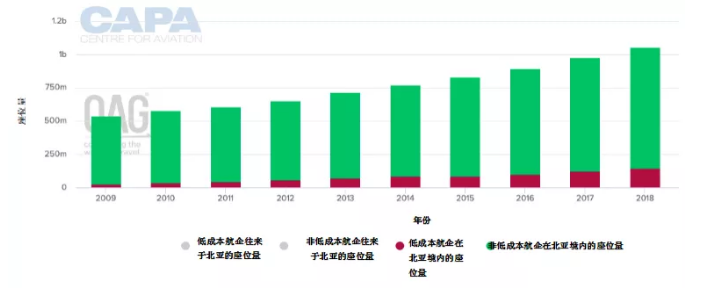

目前低成本航企在北亞境內座位量的占比為14%。這對于一個短程市場來說屬于極低的份額。2018年,此類航企在北亞境內的座位量為1.45億,同期全服務航企境內座位量則是9.04億。

低成本航企和全服務航企在北亞境內的座位量:2009年至2018年

來源:CAPA-航空中心與官方航線指南

近年來,低成本航企在北亞境內的運力有飛速增長,原因是新成立了一批低成本航企,同時先行者也有迅速的擴張。然而,北亞市場顯然還能夠支撐低成本航企進一步的增長。此類航企的新一輪成立潮,再加上大量已有低成本航企的加速擴張,將為增長提供巨大動力。

新聞來源:航旅同行