除了票價,廉航和傳統大航空公司的生意還有哪些差別

2019年05月09日

剛剛過去的“五一”是個 4 天長假,這種難得的安排激發了中國人的出遊熱情。根據去哪兒數據,在官方公布 4 天小長假後的 1 小時內,機票搜索量就迅速攀升,尤其是國際航線,瞬間暴增 10 倍。

在機票價格方面,由于熱門航線放開了價格管制,航空公司可以根據需求變化來定價,比起去年,今年飛往北京、上海、成都、昆明等地的部分航線提價近 40%。整個五一,甚至連昂貴的頭等艙預定量都上漲了 30%。

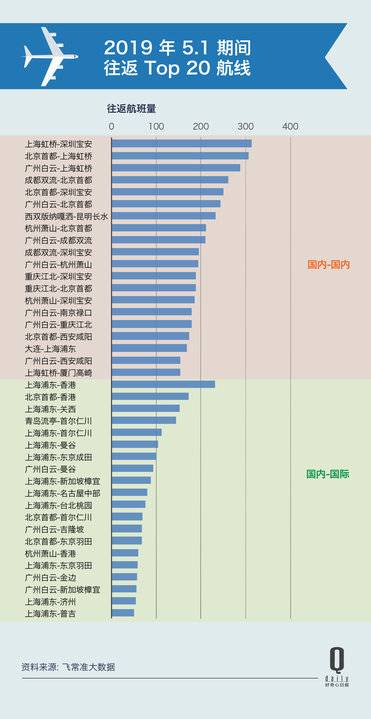

根據飛常准數據,這 4 天裏,國內最熱門的 5 大航線都是北上廣深與成都這 5 個城市之間,這些航線基本被南航、國航和東航這三大航空公司所壟斷。

圖:今年“五一”期間熱門航線

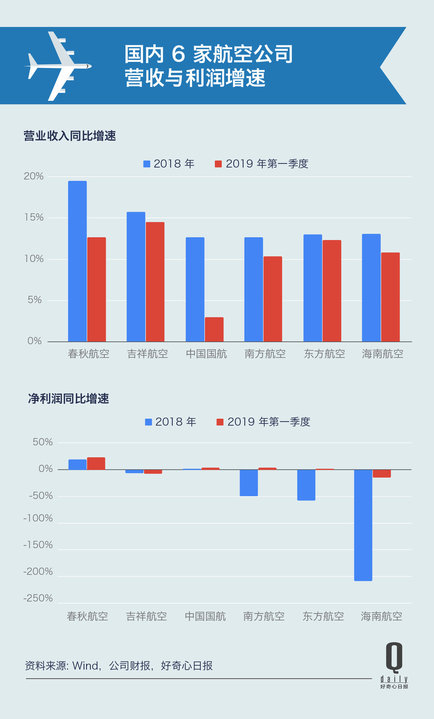

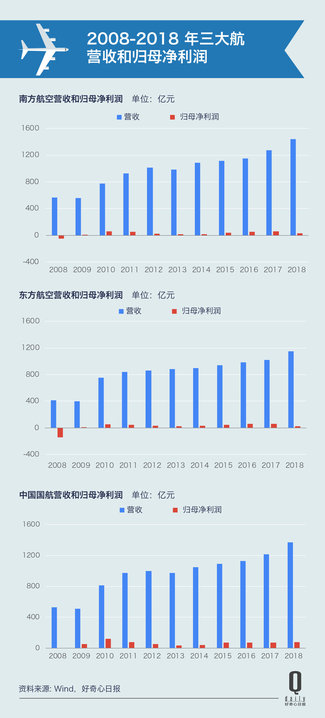

類似的長假出遊增長已經持續了十來年,看上去這幾個央企似乎沒什麽可擔憂的。但上個月,三大航公布的 2018 年年報,淨利潤基本都腰斬。2019 年一季度淨利潤同比也只有個位數的增長。

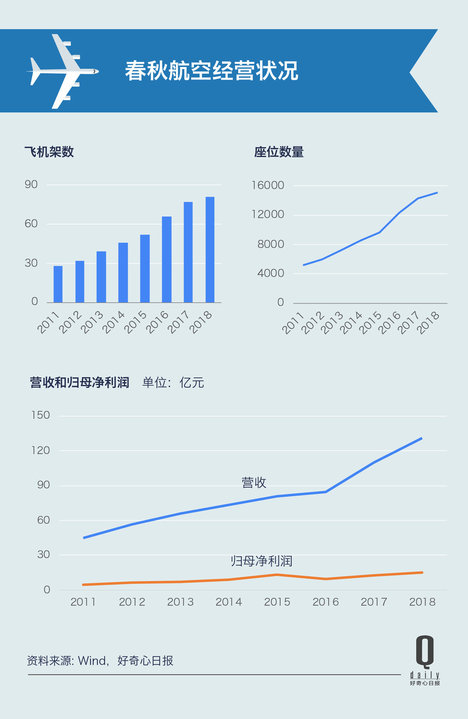

反倒是在最大幾個機場拿不到熱門出行時間的廉價航空,比如春秋航空,在整個 2018 年度和 2019 年一季度都保持 20% 的利潤增長。

圖:國內6家航空公司2018年度、2019年一季度收入與利潤增速情況

這不是中國獨有的情況。根據亞太航空中心統計,2009 年至 2018 年,全球廉航在國內航線市場份額從 24.7% 提高至 32.5%,國際航線市場份額從 5.6% 提升至 12.7%。亞洲,東南亞仍然是廉航市場份額最高的區域。

表面上都是航空公司,但是,三大航的經營狀況隨著宏觀經濟而巨幅波動,只有在油價、匯率都上漲的時候才有強大的盈利能力;而廉價航空的客座率、票價波動小得多,甚至在經濟好的時候反而沒有大航的客座率彈性優勢,反過來經濟弱的時候油價提供的彈性也大于客座率波動,因此經濟弱的時候往往是廉航擴張的好時機。

雖然都是運人,但從商業邏輯來看,二者不是一種生意。

大航和廉航的差別,首先是飛機不同

民航公司分兩種,一種是全服務型的,也就是俗稱的大航;另一種是低成本型的,也就是廉航。

全球第一家廉航是創立于 1971 年的美國西南航空,通過全部采用較小的波音 737 飛機,更嚴格的成本控制,得以推出更廉價的機票吸引旅客,由此引發航空運輸業的革命。歐洲的瑞安航空、亞太的亞洲航空等廉航公司相繼出現。

目前國內廉航公司主要包括兩類,一類是獨立成立的,例如春秋航空、吉祥航空;另一類是由幾個大航下屬的,例如中國聯合航空、西部航空、雲南祥鵬、九元航空等。2018 年,中國內地的廉航占國內航線市場份額為 9.7%,相對于全球廉航占國內市場份額 32.5%的水平,還有巨大的發展空間。

對于乘坐經濟艙的乘客而言,大航、廉航的明顯區別可能在于票價和服務。

以目前在售的 2019 年 5 月 9 日上海飛廣州的機票為例,春秋航空的票價為 830 元,而三大航空公司的票價在 1200-1500 元之間。

除了票價,在國內,是否在用餐時間提供免費餐食依然是區別廉航和大航的直接特征。雖然在最大的航空市場美國,它們的三大航早就變得像廉航一樣,不給國內航線的經濟艙乘客提供零食以外的免費餐食。

但對于航空公司運作來說,影響最大的不是一頓飯、一瓶水,還是飛機的選用。

目前,國內的主流民航客機大致可以分成三類:

寬體客機,例如波音 787、空客 A350,客艙有兩條走廊,載客量超過 250 人,被設計用來飛至少 3000 公裏以上的航線,但最近幾年國航、南航、東航這三大航空公司把這類大飛機投入到國內中短途熱門城市航線的比例越來越高。

第二種是窄體客機,例如波音 737、空客 A320,客艙只有一條走廊,載客量在 100-200 人之間,被設計用來飛 5000 公裏以內的中短途航線。

最後是越來越稀少的雙層巨型客機,波音 747、空客 A380,它們都已經停産。

國航和南航,這三種飛機都有。而東航也有前兩種,雖然沒有 747 和 A380,但卻有波音 787 和空客 A350 這兩種新銳遠程寬體客機。

廉航則基本是使用單一機型。例如春秋航空全部使用空客 A320。前面提到的廉航鼻祖西南航空只有波音 737。

飛機不同,是因為服務的城市不同

截至 2018 年末,中國大陸總人口為 13.95 億人,北京、上海、廣州、深圳、杭州 5 大城市總人口為 8300 萬人。三大航的主要航線、市場空間,就是這 8300 萬人。

從單條航線來看,以 2019 年 6 月 1 日上海飛廣州為例,全天有 45 個航班,其中春秋、吉祥 2 家廉航有 6 班,三大航和海航獨飛 16 班,大航與地方航空公司共享航班有 23 班。大城市、熱門航線意味著乘客數量更多、出行頻率更高,能裝滿更大的飛機。

為了滿足大城市裏願意花更多錢讓旅途舒適的人,三大航在不同航線上分別提供超級經濟艙、公務艙、頭等艙的選擇。並提供更好更寬敞的座位和更好的餐食選擇。

除了國內航線,廉航飛海外的目的地也是日本、韓國、東南亞等中國周邊地區,距離不算太遠,不是跨洲的航線,因此用空客 A320、波音 737 也足以勝任。

而在上海周邊的揚州,廣州周邊的汕頭,這兩個都是人口 500 萬左右的城市,每天就只有春秋航空的 1 個航班來往,2 小時航程,票價在 150 元至 220 元之間,而且這兩個城市之間也沒有直達火車。對于乘客數量相對較少的低線城市對飛航線,顯然更適用窄體客機。

飛機的不同,決定了大航客座率和票價波動較大,而廉航客座率和票價更穩定

廉航用的飛機本身沒什麽特別,西南的波音 737 或者春秋的空客 A320 也都是國內三大航大量購買的機型。

差別在于只有一種機型,且只有經濟艙。

一種飛機有很多好處,比如所有機場都只需要考慮維護一種飛機。並且民航飛行員基本只飛一種機型,更別提空客和波音兩家公司的飛機。波音 737 MAX 的設計問題也源自波音要讓老 737 飛行員不經複雜訓練就能開新飛機的要求。只有一種飛機意味著廉航飛機在排班時不用考慮在特定機場航線怎麽排,只要有飛行員,就一定可以飛。而大航需要考慮在每個城市空閑的飛行員是不是能飛眼下的機型,這些關系到民航公司的運作效率。

只有經濟艙、無償餐飲服務意味著備餐簡單,廚房使用率低。比如春秋就壓縮飛機後部的廚房空間,把 180 座增加到 186 座,一班飛機多賣 6 張票。

大航客座率、票價波動較大的背後原因,是它受到經濟周期的影響比較大。原本願意買高價票的人可能因為經濟波動去買更便宜的票,但只買最便宜票的人只要還出門,就還是買最便宜的票。

此外還根據訂機票的時間提供優惠,訂得越早優惠越大。回顧南航、東航、國航的曆史,只有在油價、人民幣匯率都上漲的周期裏,盈利能力才是最強的。

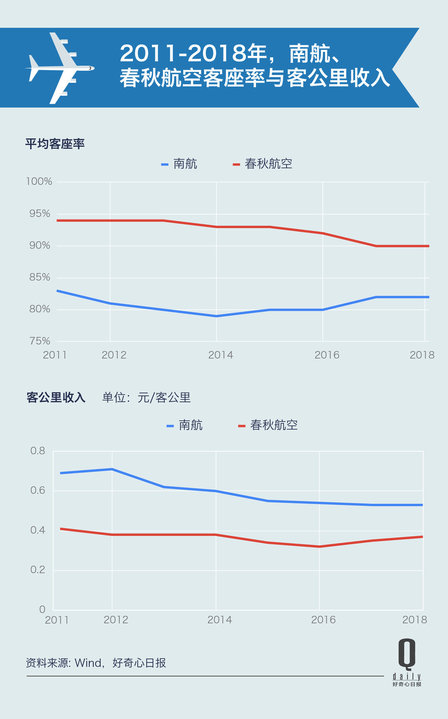

以三大航之中收入規模最大的南航為例,2011 年至 2018 年間,客座率從 83%跌到 79%再重新增長到 82%;同期,廉航春秋航空,從 28 架飛機擴展到 81 架,客座率維持在 90%以上,相對更穩定。

而在衡量航空公司收入能力的指標“客公裏收入”上,南航的波動也很大,在 0.53 元/客公裏至 0.71 元/客公裏之間;而春秋航空則穩定在 0.38 元/客公裏左右。

圖:南航、春秋的客座率、客公裏收入情況

在國內,上座率高,不但意味著從乘客獲得的收入更多,還意味著從機場、地方政府拿到的補貼更多。

過去十幾年,國內城市投入大量資金建設機場、高速等基礎設施,建完就得盡量用起來,于是,在一些二三四線城市,地方政府、地方機場會通過給航空公司一定的航線補貼、起降費減免,吸引它們在當地開航線,類似于互聯網公司推廣時候的流量補貼。

另外,根據 2008 年起實行的《關于民用機場旅客服務費收費優惠有關事宜的通知》,如果飛機安裝座位數高出國內航空公司平均座位數 10%且航班客座率不低于 85%,該航班起降費的旅客服務費項目可在原有基礎上享受進一步的優惠。其中,航班客座率在 90%-95%之間的,旅客服務費可按規定標准再優惠 25%。

有這樣的補貼政策,使得補貼占航空公司利潤的比例都很高。

例如,2018 年,東航淨利潤 27.1 億,獲得補貼 54.3 億;國航淨利潤 73.4 億,獲得補貼 31.3 億;南航淨利潤 29.8 億,獲得補貼 44.5 億;春秋航空淨利潤 15 億,獲得補貼 11.41 億。

在性質上,地方政府補貼航空公司,跟交管部門采購攝像頭一樣,更接近于“創收手段”而不是“經營成本”,幹線、支線機場吞吐量的增長,意味著大量乘客的到來,是會促進當地經濟發展的。

舉個例子,江蘇現在有 9 個主要的民航機場,南京祿口國際機場、無錫碩放機場、常州奔牛機場、南通興東機場、徐州觀音機場、揚州泰州機場、鹽城南洋機場、連雲港白塔埠機場、淮安漣水機場,密度非常高,都需要爭取航空公司帶來的流量,作為地方政府和機場,寧可拖欠其他補貼或債務,也要提前把流量補貼的錢給到航空公司。

反映在航空公司的財報裏,就是航空公司被政府拖著的應收帳款普遍很低。而其它政府補貼行業,比如實行 PPP 模式的環保企業,就經常因為政府的補貼變動,發生大範圍資金周轉困難。

在油價、匯率都上漲的時候,才是大航的好日子

受匯率影響比較好理解,因為買飛機、租飛機、買航油,一般都用美元結算,人民幣兌美元匯率的走勢自然對航空公司的利潤有明顯影響。例如,2015、2016 年,人民幣持續貶值,三大航在這兩年的匯兌損失就高達 269 億元。

油價的影響則複雜一些。

航空業成本包括航空煤油、人工、固定資産(折舊、飛機租賃、維修)、起降費、銷售和其它費用等。其中,最大的成本是航油,占航空公司大約 20%-40%的成本,但油價變化對航空公司的盈利卻不是簡單的正相關關系。

這是因為,油價波動所反映的信息比較多。高油價的時候通常也意味著經濟景氣度較高,此時對票價更高的大航的需求也更大,大航也可以用提高票價的方式來轉移成本;反過來,低油價的時候看似經營成本降低了,但可能也意味著經濟變弱,對大航的需求也隨之減弱。

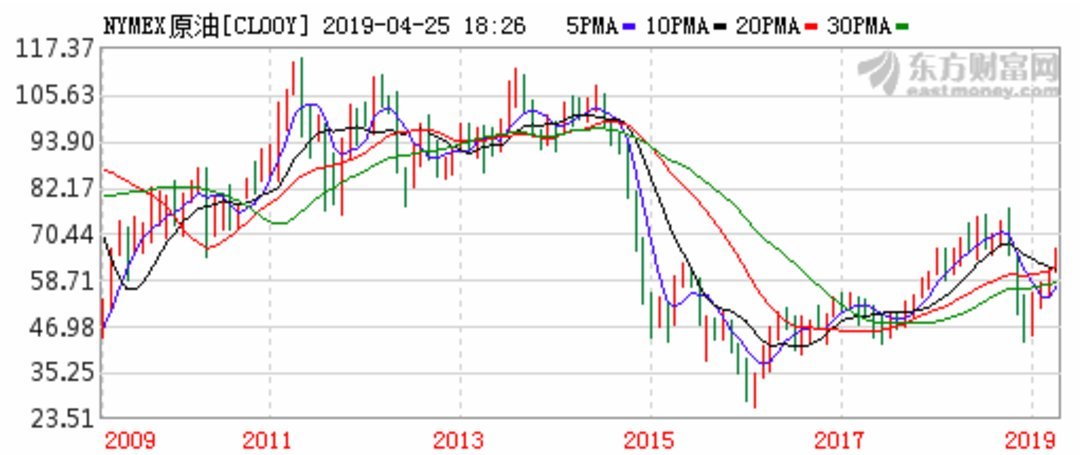

在過去十年裏,油價發生了非常大的波動,先是 2008 年金融危機,油價快速下跌,然後反彈,在 2015 年之前一直維持在 80 美元/桶以上的高位。隨後在 2015、2016 年暴跌到 45 美元/桶左右。從 2017 年到 2018 年上半年,油價重新攀升到 75 美元/桶,隨後在 2018 年底又跌到不足 50 美元/桶。

圖:原油價格波動

來源:東方財富網

在這期間,2008 年雖然有北京奧運、油價大跌,但全球經濟也出現危機,三大航在這一年遭遇了總計 279 億的虧損。而在經濟危機後的 2009-2010 年,雖然油價大幅反彈,但伴隨經濟企穩、2010 年上海世博會召開,三大航利潤快速回升。

而在 2011-2013 年,油價比較穩定,但中國經濟增長速度放緩,GDP 同比增長率從 2010 年的 10.3%,下滑到 2013 年的 7.7%,宏觀經濟不理想,三大航利潤也出現了明顯下滑。

2016-2017 年,油價逐步走高,而且在 2017 年,人民幣結束了相對美元從 2014 年開始連續三年的貶值,升值幅度近 6%,對應 2017 年三大航的歸母淨利潤總和為 195 億,創曆史新高。

2018年油價前低後高,人民幣貶值近 5.2%,即使中國民航局和發改委放開了部分航線的票價管制,允許有 5 家及以上航空公司參與運營的國內航線實行“市場調節價”,讓航空公司有了更大的提價空間,三大航利潤仍然大幅縮水。

圖:2008-2018年,三大航營收、歸母淨利潤情況

總之,大航在油價、匯率都上漲的時期,是盈利能力最強的時期。在過去十年裏,當經濟繁榮拉動航空需求和油價,成本上漲是能夠向乘客傳導的,因此在 2009、2010 年出現了油價、航空公司盈利的同步上漲;反之,在油價大幅下跌的 2008 年,由于金融危機後需求下降更快,航空公司隨之發生大幅虧損;而 2014 年、2015 年,在航空公司供需變化不大的情況下,原油供給過剩導致油價暴跌,航空公司的成本降低了,但由于人民幣貶值,三大航的淨利潤也非常低迷。

相比之下,廉航更像出租車公司

與大航盈利能力隨油價與匯率一起波動不同,廉航客座率、票價波動都很小。

以春秋航空為例,從 2011 年到 2018 年,飛機架數從 28 架增加到 81 架,座位數量從 5208 個增加到 15066 個;收入從 44.6 億增長到 131 億,利潤從 4.83 億增長到 15 億,與運力是成比例增長的。

圖:春秋航空經營情況

此外,就以上海飛廣州的航線為例,在攜程網上,春秋航空 2019 年 5 月 8 日 07:15 的航班,票價為 1150 元,6 月 1 日 07:15 的航班,票價為 820 元,相差 330 元;而南航同樣使用 A320 客機,5 月 8 日 06:55 的航班,票價為 1360 元,6 月 1 日 06:55 的航班,票價為 870 元,相差490 元。同樣的飛機、航線,相仿的出發時間,春秋更便宜,票價波動也更小。

在過去 8 年,春秋航空的産能增長 2 倍,客座率能維持 90%以上,票價波動更小,一方面說明供給還遠遠小于需求,另一方面說明春秋航空的利潤基本等于單機利潤乘飛機數。

這種情況,其實跟波動巨大的三大航截然不同,倒是更像出租車公司。對出租車公司來說,利潤等于單車利潤乘車輛數。

當然,出租車公司,以及現在的網約車公司如滴滴、神州,當車輛數、司機數量越來越多的時候,管理難度是幾何級上升的,例如滴滴,就頻發安全事故。 相對來說,航空公司管理機隊要容易得多。

同樣是廉航,春秋、吉祥之間也有一定差異。

吉祥的航線,多數集中在上海出發往返熱點城市的熱門航線。在上海兩大機場由于空域和跑道接近飽和、新增航線很少的情況下,吉祥的增長來自于存量航線的漲價。

而春秋航空,2016 年至今,先後在石家莊、揚州、寧波、揭陽設立新的發展基地,目標就是這些二三線城市對飛的航線運營和複制。在 2018 年,它新開了石家莊往返桂林、泉州、溫州;揚州往返南寧、鄭州;寧波往返南寧、青島、鄭州、哈爾濱、呼和浩特;揭陽往返南京、南寧、青島、杭州的航線。截至 2018 年末,春秋在國內有 113 條航線,其中,三線城市對飛航線 33 條、一線城市與三線城市對飛航線 33 條、二線城市與三線城市對飛航線 19 條,也就是說,三線城市出發的航線占其國內航班約 75%。

而且這些航線,受到高鐵影響很小。

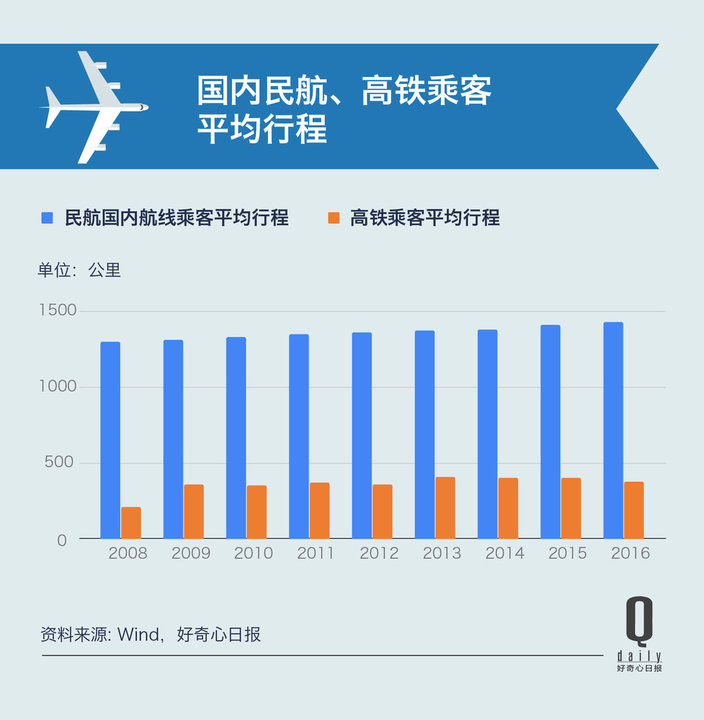

一方面,高鐵本身更多還是中短途,根據中國民航局的研究,在 500 公裏以內高鐵對民航的沖擊達到 50%,500 公裏至 800 公裏對民航的沖擊達到 30%,800-1000 公裏,20%;1500 公裏以上幾乎沒有影響。而高鐵國內航線乘客平均行程大約在 400 公裏,而民航乘客平均行程超過 1400 公裏。

圖:民航國內航線乘客平均行程,高鐵乘客平均行程

另一方面,很多二三線城市並不互通高鐵,或者需要轉乘,時間長,票價相對廉航也沒有優勢。例如從山東青島到浙江寧波,搭高鐵需要換乘一次,全程約 9 小時,二等座 600 元;反而搭春秋航空只需要 2 小時,票價在 360 元到 420 元之間。又如從廣東揭陽到浙江杭州,廉航也是 2 小時、票價 470 元;搭高鐵要換乘,全程 17 小時,二等座 400 元,如果搭普通列車,用時甚至超過 20 小時。

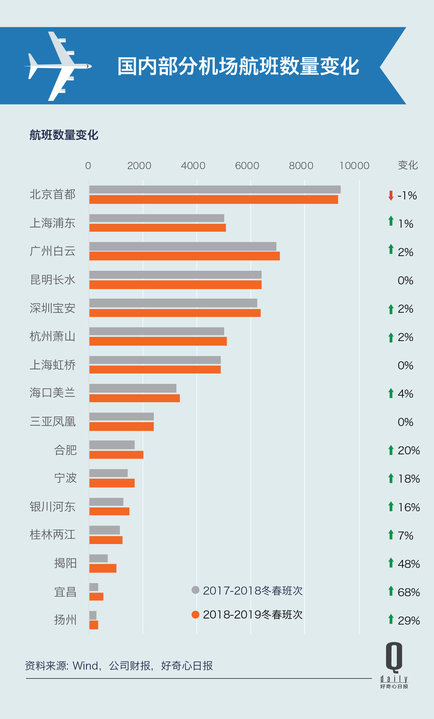

現在一線城市的空域和跑道都接近飽和,再要新增的航線很少了,除非像北京那樣新建一個大興機場;而三四線城市正在推出落戶優惠政策加速“搶人”,相應地,機場的航班量正在快速增長。

圖:國內部分機場2017/2018與2018/2019冬春航季航班數量變化

從上圖可以看出,北京、上海、廣州、深圳、杭州等一線城市的航班量基本停止增長,傳統熱門旅遊目的地機場海口、昆明、三亞、桂林的航班量同樣停滯不前。反而是寧波、銀川、揭陽、宜昌、揚州等低線城市的航班量在大幅增長,意味著這些地方的人流、物流逐步活躍。

與此同時,高消費的出境遊增長已經放緩。2017 年,中國因私出境的人次增速只有 5.7%,相比 2010 年 22%、2015 年的 10%,降幅巨大。此外,根據中泰證券首席經濟學李迅雷的測算,國內有 10 億人還沒有坐過飛機,且 80%的國內機場,只貢獻不足 10%的乘客吞吐量。

低線城市的人口增長,也體現在消費增速上。農村電商的規模,從 2014 年的 2000 億,增長到 2017 年的 12000 億,還催生了主打低價商品的拼多多的高速增長。

由此可見,未來幾年,中國國內民航行業的增量市場,是在低線城市。

反過來說,大航空公司過去一年多的不景氣,與廉航的持續增長,也像拼多多的出現一樣,反映了中國本身的變化。

新聞來源:好奇心日報