航空分銷變革未來的四種可能性

2019年02月19日

航司、分銷商和科技巨頭,未來誰將主導航空分銷,仍是一道未解之謎。分析人士認為,航空分銷領域日新月異,變革還將陸續到來。

語音搜索等技術和行業變革將極大地改變航司的機票分銷方式,分銷商的發展前景也將因此受到影響。

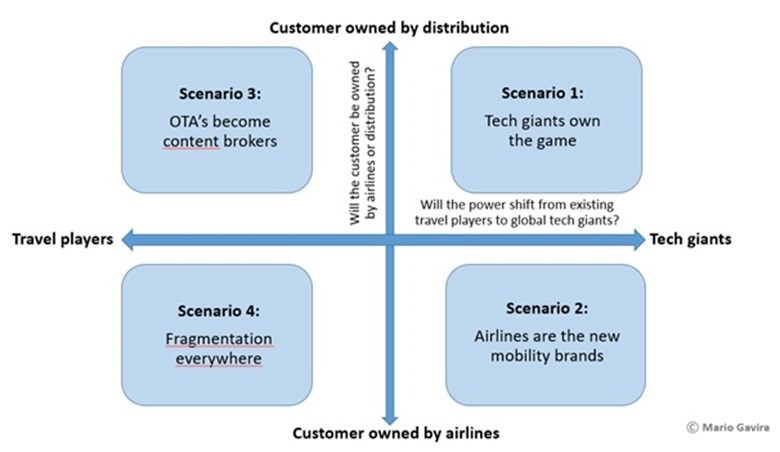

在代表行業影響力的X軸和代表客戶擁有權的Y軸共同作用下,未來的航空分銷行業會呈現四種不同的可能性。

場景一:科技巨頭主宰航空分銷領域

Google在2030年將迎來其在旅遊行業發展的裏程碑之年。除開亞洲市場,通過Google生態系統預訂的機票交易量占比將超過70%。Google在酒店、租車和目的地服務中也將獨占鳌頭。

Google將通過提供貫穿整個旅程的全方位服務掌握用戶所有權,盡管屆時的用戶接觸點將和目前不盡相同。Google用戶將利用VR設備搜索獲取旅遊靈感,在自動駕駛的路途中結合語音技術和全息投影完成旅遊預訂,同時利用移動設備預訂飛機餐,而虛擬助手會自動為用戶提前預訂機場接送服務。

通過掌控客戶數據、在采用NDC標准的ITA搜索引擎中展示所有的産品內容、以雲解決方案管理航司的乘客服務系統、為多數航司提供機器學習應用並提供全面的營銷平臺解決方案,Google將深度布局航空分銷的價值鏈。

Google的旅遊巨頭之路

在過去十年間,Google就已經顯露了成為旅遊業巨頭的迹象。

Google在2010年收購了航班信息技術公司ITA Software,正式進軍旅遊業。ITA隨後也成為了Google Flight的技術支柱。

Google隨後繼續深入搜索領域,並且將旗下地圖、Gmail等工具與搜索服務進行了融合,成為美國航司用戶流量最大的來源。

Google的旅遊業務在2018年迎來了關鍵時刻。Google深入改善了Google Flight和Hotel Ads産品,以期為用戶建立一個端對端的生態系統,讓用戶在Google生態中就能享受所有服務。

為了達成目標,Google做出了一系列嘗試。包括推出Google Assistant語音值機服務、從Gmail中提取預訂數據並利用Google Assistant為用戶提供航班狀態更新信息等。此外,ITA獲得了最高等級的NDC認證,在未來的機票分銷業務方面取得了領先地位。

盡管在本世紀30年代初歐盟委員會也會調查Google在旅遊業的壟斷地位,但這一舉措行得太遲,力度也遠遠不夠。

航司的擔憂成為現實

航司的顧慮在于,繞過傳統分銷中介便意味著將分銷的鎖匙交付給Google,而Google是主導權更加強大的對手。

在傳統的分銷渠道下,航司的銷售成本主要包括支付給GDS的費用和旅行社獎勵金,而在Google競價系統的主導下,航司銷售成本會向CPA傭金模式轉移。

由于各家航司將在同一個平臺上激烈競爭,實際的分銷成本將上升到6%-8%之間,而在10年前,該比例僅為4%。

另一方面,NDC為航司提供個性化服務創造了接口,是為了增強航司與終端客戶之間的連接;但同時也為Google創造了機遇,使Google將海量消費者數據與現代的API生態系統進行了對接。

盡管航司能夠更靈活調整産品和價格,未來還是會生活在Google的掌控之下。

OTA和GDS奮力生存

遵循著優勝劣汰的生存法則,亞洲市場以外主打休閑旅遊的OTA平臺和比價搜索引擎都將相繼關閉機票業務,並將資源轉移到其它的旅遊産品之上。

而由于差旅業務在企業關懷出差員工義務、費用管理和數據保護方面具有特殊需求,TMC得以保留部分主要業務。

隨著分銷業務的逐漸萎靡,GDS未來會將重點轉移到差旅服務領域,並將技術運用到新的航空和機場服務領域,包括忠誠度計劃、費用管理、值機和行李處理解決方案等。

另一方面,隨著航空技術應用需求日益複雜化,航司和機場將GDS視作重要的技術供應商,作為對抗Google生態鏈的戰略替代選擇。

場景二:航司實現新的品牌轉型

在第二種場景下,大型航司將成為航空分銷市場的大贏家。

航司極大地增加了直銷,提升了産品服務的多樣性,並圍繞數字化體驗實現了自身向生活出行方式品牌的轉型。

從2020年開始,航司整合將成為一大趨勢,最終形成多個擁有不同客戶群體服務品牌的航司集團,這一點與酒店集團之間的整合類似。

全數字化航司

為了解決飛行體驗中的痛點問題,航司將致力于實現整個旅行體驗的數字化。

航司將為遭遇航班延誤或取消的乘客自動重新預訂機票。航司機器人也會再次安排機場接送服務,並提供相應的賠償,比如飛機餐和中轉住宿服務等。

航司通過提供無縫的服務體驗能夠有效提升乘客的忠誠度,實現直接銷售渠道的轉化。

航司嘗試拆分服務項目卻並未取得預期的效果,因此在未來會重新將打包産品作為零售模式,並且簡化預訂流程,用戶可以通過支持語音、文本信息和手勢連接的設備快速完成預訂。

航司還將大範圍地運用AR技術,讓乘客能在登機前對座位和商務休息室進行虛擬測試,並通過增強機場至登機口的路線可視化程度等方式,最大化地降低潛在痛點。

而無法適應數字化趨勢的小型獨立航司將作為分銷合作夥伴依附于大型航司集團,從而借助相應的技術資源。

航司在監管環境下獲益

GDS和OTA認為航司在最優價格渠道的設置上有所不公,並對此提出了訴訟,而在2030年這些訴訟將被監管機構駁回,舊的CRS准則在新的分銷格局下將逐漸被淘汰。

航司可以自由地在各個渠道分銷不同的産品並設置相應的價格,在直銷渠道上接入更多的優惠産品和服務。

但在數據隱私方面,美國和歐洲在未來將實施更為嚴格的監管法律,這將成為Google深化旅遊布局過程中的主要障礙之一。

Google未來的信息收集和商業用途的使用範圍將面臨限制,監管法律會削減Google助手所提供的相關服務。這對于Google在旅遊業的業務布局而言是一大挑戰,與此同時為其它的科技公司創造了公平競爭的環境,後者能借此打出自身的服務品牌。

兩大科技巨頭之間的較量

Google能夠利用廣告因素衍生一系列其它業務,而亞馬遜相對並不具備這樣的優勢。亞馬遜未來將通過一系列的並購活動爭奪旅遊行業的市場份額。

TripAdvisor將為亞馬遜帶來大量的旅客群體,而Hopper和HotelTonight能為亞馬遜提供航空和酒店領域的尖端預訂搜索技術。

借助技術、用戶、品牌、零售經驗等資源,亞馬遜將在旅遊業迅速崛起,與Google一決高下。

航司需要借亞馬遜來均衡Google的影響力,也需要亞馬遜和Google提供的在線平臺和虛擬助手來更好地觸達用戶,而這些科技巨頭也需要航司提供産品內容和運營數據,從而維持旅遊生態系統的運轉。

OTA和比價搜索引擎艱難發展

在航司直銷和科技巨頭的夾擊下,專注于航空服務的OTA和比價搜索引擎面臨著艱難的發展境地。

差旅管理公司也不好過,大型航空集團與大企業直接建立了合作關系,而小型企業會選擇Google和亞馬遜的C端服務平臺。GDS放棄了傳統的旅行代理業務,將發展重點轉向了其它旅遊垂直領域,並且進一步投資了航司和機場技術。

Google和亞馬遜在托管和機器學習方面提供了一系列技術解決方案,但GDS在忠誠度計劃、支付和結算解決方案方面的效率更勝一籌。

場景三:OTA和比價搜索引擎合並成為新型分銷商

在這個場景下,OTA巨頭和他們各自旗下的比價引擎在激烈的市場競爭獲勝了。Booking Holdings和Expedia將最終搶占歐洲和拉美市場的在線預訂市場,但攜程的存在也構成了一定的威脅。在與科技巨頭和打通了直銷渠道的航司的較量中,大型OTA旗下的多元化品牌發揮了強大的優勢。

航空服務代理商的崛起

同時具備交易平臺(OTA)和廣告技術(元搜索引擎)的代理商不再僅僅局限于機票分銷的角色,而將提供更為全面的産品服務價值主張。

到2030年旅客只希望以最便捷的方式接受最新的航班信息(包括語音、電子設備屏幕和全息圖等),出票和支付等方式對于乘客而言已經無關緊要。

OTA平臺和比價引擎的角色邊界已經模糊,兩者融合成為新型的航空服務代理商。

融合了OTA和比價搜索服務的多功能平臺在航空服務分銷方面占據著強大的優勢。在價格和産品日益碎片化的環境下,這些平臺能借助多樣化的API資源和廣泛的客戶數據為用戶提供全面的服務選項。

監管機構打造公平競爭環境

監管機構在最優價格渠道設置上制定了有利于OTA和GDS的規則,歐盟委員會加強了對舊CRS准則的審查,以確保所有連接終端客戶的航空分銷渠道提供公平價格的服務和産品。

而分銷商這一壓倒性的競爭優勢也深刻影響著航司的NDC策略,包括個性化定價、與分銷合作商實現用戶定制化服務信息的共享、授權分銷商訪問客戶數據,與此同時確保了分銷商與航司直銷渠道之間的價格一致性。

OTA還能利用NDC和ONE Order的分銷標准實現預訂後服務的自動化,比如登機、重新和取消預訂的自助服務工具(此類工具曾屬于航司的專營領域)。

另一方面,Google旗下的網上商城Google Shopping在2017年因優先顯示其自身的搜索結果,涉嫌違反歐盟反壟斷法規被歐委會罰款24億歐元(約合27億美元)。從2020年起,競爭管理機構將對Google采取更為嚴格的監管措施,這對旅遊行業將産生深遠的影響。

在新的監管環境下,為了避免壟斷的嫌疑,Google Flight所接入的廣告商産品將獲得公平的搜索和曝光機會,同時Google不得不向OTA等競爭對手開放其生態環境中的其它資源,包括預訂産品和後續服務等。

西方國家在數據監管方面將制定更為嚴格的規定,削弱科技巨頭直接從旅遊用戶手中獲利的能力。在相關規則的作用下,這些科技巨頭不得已只能與其它對手實現用戶數據的共享。

航司零售服務不敵分銷商

航司習慣于將客座率和商務旅客與休閑旅客之間的區別化服務作為實現單位收益最大化的方式,而NDC標准和其它機器學習算法只會加大這層慣性影響。

傳統的收益管理原則並未融入以客戶為中心的零售技術、用戶生命周期和淨推薦值(Net Promoter Scores)等因素,直接套用新的分銷標准只會讓機票購買者陷入選擇的困境,在他們眼中,航司的産品服務不透明,價格高度波動、輔助服務數不勝數卻又難以區分。因此越來越多的用戶轉向了航空分銷商,從而獲取更簡單和全面的服務。

GDS迎來黃金時代

在新的CRS准則管理框架的規範下,GDS在航司和OTA之間持續發揮著紐帶作用,確保合作夥伴能全方位接入航司産品和服務。

在NDC新標准的作用下,旅行代理失去了GDS所提供的分銷服務獎勵,分銷商與航司建立了直接聯系。但GDS作為成本效益最高,最全面的采購渠道之一,仍然獲得大多數分銷商的青睐。

場景四:航空分銷市場持續碎片化

在這種場景下,航空分銷領域到2030年也不會出現預期中的巨大變革,不同參與者之間的競爭仍然相對穩定。

隨著NDC標准的廣泛應用,科技巨頭仍然占據預訂漏鬥的頂端,航司逐漸拓展了直接銷售渠道,大型OTA也借助廣泛的消費者群體和技術支持在競爭格局中占據著一定的市場份額。

航司選擇收入最大化,抛棄用戶體驗

其中最顯著的變化之一在于,在NDC的影響下,各家航司將在服務拆分、個性化産品和新增數字化服務等方面展開了競爭,使航空服務産品內容變得更加複雜化,碎片化程度將越來越高。

航司成功降低了分銷成本,增加了輔助收入,並且擴充了直銷渠道。盡管贏得了更多乘客消費的收入,但航司卻未能真正贏得客戶的心。

在輔助收入和個性化定價的熱潮中,航司最終選擇了收入最大化而抛棄了用戶體驗,成為Airbnb之類數字生活方式品牌的目標,很快就被擱置。航司依據不同的産品屬性和輔助服務制定了不同種類的票價組合,消費者只能被迫從中挑選合適的産品。

盡管引進了很多機器學習的技術能力,航司距離為乘客提供真正個性化服務的目標仍然遙遠。

機票的低頻旅遊消費品屬性和旅客旅遊動機的多樣性,使航司很難像亞馬遜一樣為用戶提供個性化服務。

在嚴格的監管環境下,相比于GDS和OTA,航司所提供的內容要更為全面,許多航司能夠自由決定最優價格渠道,推動直訂渠道的進一步發展。

另一方面,Google受到了監管體系的控制,巨頭想要征服這個航空分銷價值鏈的雄心受到了制約。監管框架也將限制對用戶數據的商業化利用。

NDC是一把雙刃劍

對于OTA而言,NDC在2020年之後的發展所帶來的結果可謂是喜憂參半。

航司擁有渠道定價的控制權,在NDC被廣泛運用的情況下,OTA將失去GDS所提供的分銷服務費,喪失機票銷售中的一個關鍵收入來源。

好的一面在于,NDC標准簡化了內容集成工作,航司可借此提高零售體驗。航司官網所提供的産品、價格和服務的多樣性也成為了OTA的一項優勢,因為多數機票購買者都希望能夠通過第三方的中立平臺,對同一航線的不同航班服務進行對比。

因此,盡管航司對分銷商和終端消費者的影響力越來越大,但大型OTA憑借強大的品牌影響力、廣泛的客戶群體和不斷更新的技術實力,在航空分銷格局中仍然占據著有利的地位。

在碎片化的生態系統和內容對接無保障的影響下,GDS將失去很大一部分的分銷業務。

另一方面,GDS為差旅管理企業提供了技術解決方案,滿足了企業用戶的需求,從而保住了相應的差旅業務。與上一個場景類似,GDS大力拓展了其它旅遊産品服務,並將相應技術廣泛運用到了航司和機場服務當中。(本文由Elena編譯自PhocusWire)

新聞來源:環球旅訊